来年から実装される新NISA制度ですが、今まで特定口座に入れていた金融商品を売却して、来年の新NISAに入れ込もうと考えている人も多いのではないでしょうか?

たしかに新NISAの枠は年間最大360万円もあり、それだけの余剰資金を持っている人は少ないのではと思います。

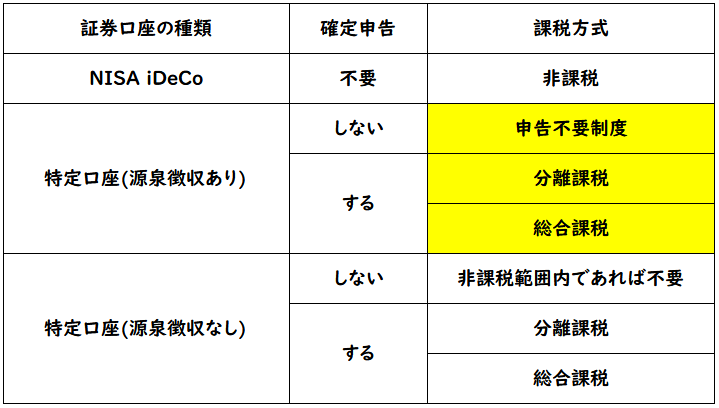

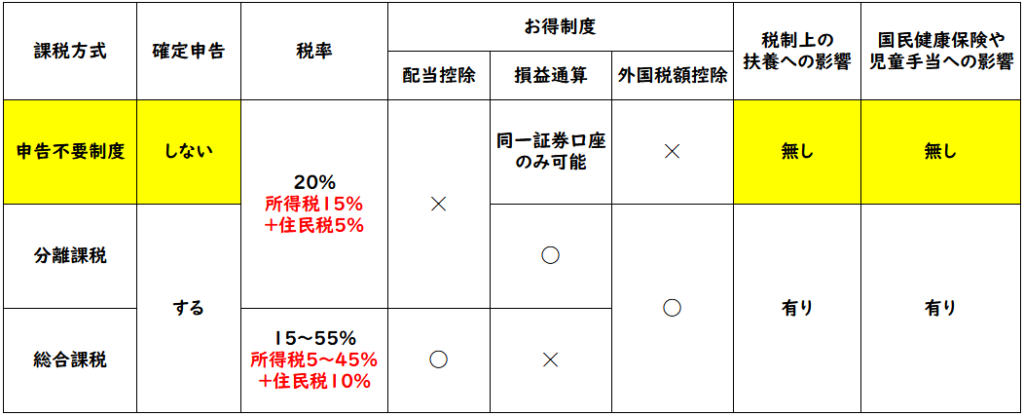

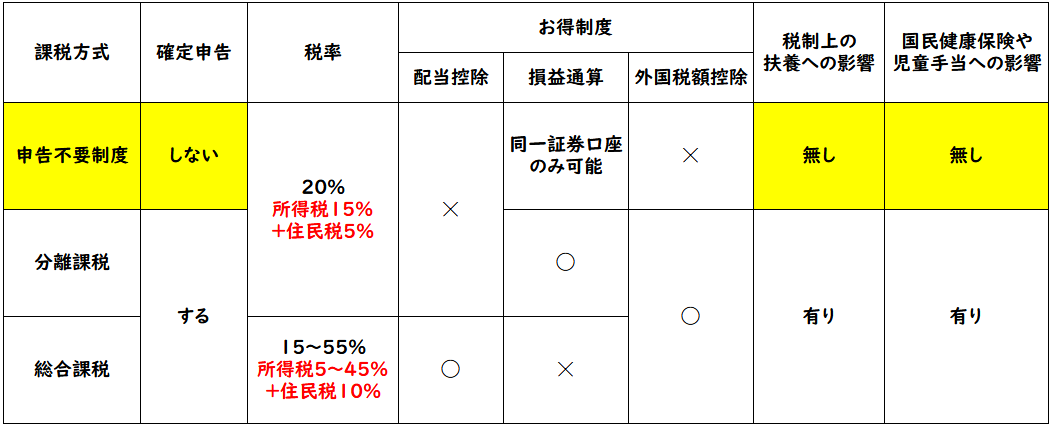

特定口座で源泉徴収有りならば、申告不要制度で確定申告は不要ですが、利益に対して20%の税金は確実に持っていかれてしまいます。

租税関係は利益を貰った時点で終了しているので、仮に何億円も収入がある方でも それ以上の税金は払わなくて済みます。

この仕組みが金持ち優遇とも言われている所以ですね。

確定申告をする前提であれば、分離課税や総合課税も選択できます。

そして確定申告をすることによって使えるお得な制度があります。

それが配当控除、損益通算、外国税額控除の3つです。

それ以外にも確定申告をすることで、自身の年間所得が変わるので、税制上の扶養へ影響があったり、国民健康保険や児童手当への影響があったりします。

そもそも、分離課税や総合課税ってなんでしょうか?

■分離課税:所得に固有税率を掛けて税額を合計する方法(掛け算⇒足し算)

■総合課税:複数の所得を合計した金額に税率を掛ける方法(足し算⇒掛け算)

課税の方式で所得によって方式が決まっております。

■分離課税:退職所得、譲渡所得、利子所得、配当所得

■総合課税:給与所得、事業所得、雑所得、配当所得

配当所得に関しては、分離課税、総合課税のどちらでもよく、納税者が選択できるという所得の中でも珍しい課税方式なんですね。

仮に退職所得を総合課税にしたら凄い税金取られちゃいますよね。

まあ、実際には分離課税で退職所得控除によってかなりの金額が控除されますね。

確定申告に関しては色々と内容が盛りだくさんなので明日のブログに続きます。

確定申告を制するものは蓄財レースを制するとも言われています。

この日本の資本主義ルールをしっかり理解して、資産形成のスピードを加速させたいですね。

学んで、行動して経済的自由への道を切り開いて、自分が自分らしく生きるために人生を構築していきましょう!

コメント