いよいよ2024年より、現在のNISAの抜本的拡充・恒久化が図られ、新NISAが実装されます。

【新NISAのポイント】

・NISA制度の恒久化/非課税保有期間の無期限化

・NISA投資上限拡大:つみたて投資枠:年間120万円、成長投資枠:年間240万円

・NISAの併用可能:年間360万円まで投資可能

・上限1800万円:成長投資枠上限1200万円

はっきり言ってこれはもうやらない理由がないくらいの大盤振る舞いだと思います。

これからの日本は、普通の庶民は投資をしなければ終身労働確定なわけで、それがいやなら投資をするしかありません。

現時点でNISA枠を十分活用し、特定口座に国内高配当株を保有しているマネーリテラシーの高い方もいると思います。

新NISAでは成長投資枠(年間240万円)で国内高配当株への投資も可能です。

新NISA実装で問題になってくるのは、現在 特定口座で保有している高配当株をどうするのか?という問題です。

大きな選択肢としては、下記になると思います。

①そのまま特定口座で保有する

②売却する

①特定口座で保有する場合は金融所得課税 約20%を払い続けなければいけません。配当控除で安くすることもできますが、新NISA実装に伴い金融所得課税も30%とかにアップされる可能性もあり、あまり有効な選択とは思えません。

②売却する場合では、その高配当株に含み益があるか、含み損があるか、というケースがあると思います。

含み損があるか、ほとんど含み益がない高配当株は、一度売却して新NISAで買い直した方が良いと思います。

売却してもほとんど税金は掛かりませんし、ほとんど同じ株数を新NISAで購入できます。

含み損になってしまったら、損益通算や繰越控除として無駄なく使っていきましょう。

ただし、成長投資枠 年間240万円と制限があるので、ある程度の金額を保有している人なら数年単位での買い替えを計画する必要があります。

また逆に大幅な含み益があった場合はどうでしょうか?

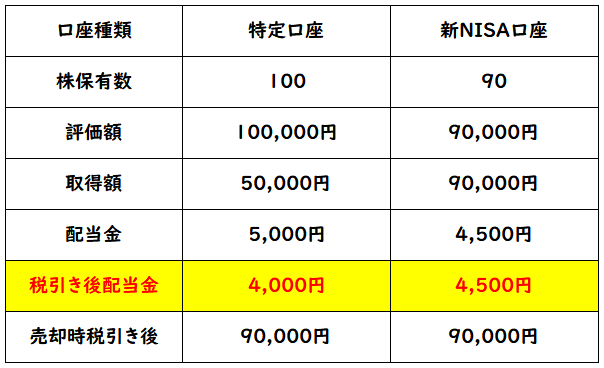

仮に現在1,000円の株を500円で100株仕込めたとしましょう。配当利回りは5%とします。

配当金目当ての株ならば、投資家心理としてはあまり売りたくはないですよね。

ですが、売却し新NISA口座で買い直したとした場合、下表のような結果になります。

新NISAでの保有株数、評価額は減ってしまいますが、税引き後の配当金は新NISAの方が多いんですね。

高配当株を保有する目的はやはり何と言っても配当金だと思います。

もちろんその過程で含み益も出たほうがいいですが、やはり配当金を最大化していくのが最も重要です。

結論としては、配当金最大化を狙うため国内高配当株は新NISAで買い直したほうがいいのです。

実際には、新NISAの成長投資枠制限もあるので、高配当株のその時の損益や新規投資額とのバランスを考えて買い直すべきと考えています。

新NISAは資産形成に非常に有効なツールの一つです。

お金は自由の土台です。そして自由に生きるためにはお金は避けて通れない話題であり、お金がなければ自由には生きられません。

学んで、行動して経済的自由への道を切り開いて、自分が自分らしく生きるために人生を構築していきましょう!

コメント